中华财富网(www.515558.com)2025-4-28 19:42:55讯:

【20250427】股指周报:特朗普全面屈从,政治局以保持高质量发展应变

核心观点:偏多 特朗普再度屈从市场压力,表态没有意愿解雇美联储主席鲍威尔。至此,特朗普基本上向市场全面认怂。短期危机信号解除。美元、美债、美股企稳。下一步重点在贸易谈判和经济数据冲击上。中国召开中央政治局会议,政策基调上保持底线思维和预案储备,以高质量发展的确定性应对外部环境急剧变化的不确定性。市场期待的新增政策并未出现,国债期货冲高回落基本反映了降息预期也将进一步延后。股票市场财报即将结束,资金有可能阶段性返场活跃市场。股指期货深度贴水具有吸引力。

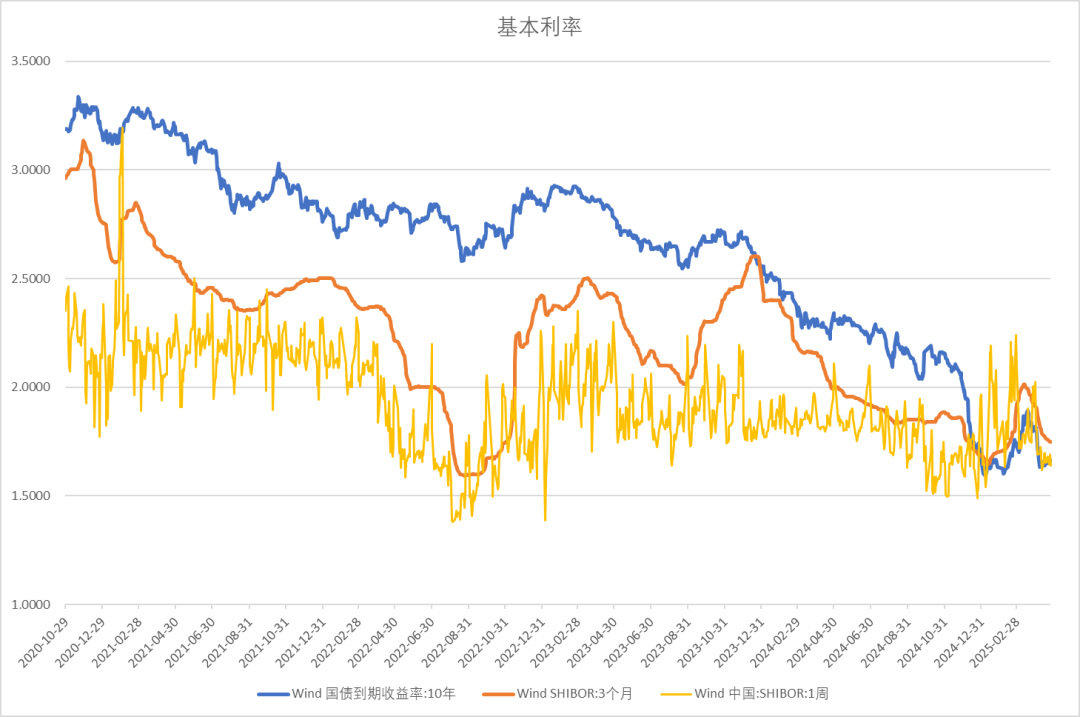

估值:偏多 十年期国债利率1.65%,沪深300指数十年风险溢价率分位数95%,蓝筹股性价比高,恒生指数平均风险溢价率中性。沪深300PE十年分位点43%,PB分位点14%,处于中低位。上证50PE十年以来分位点67%,PB分位点35%,中证500PE注册制改革以来PE分位点64%,PB分位数26%,中证1000PE注册制改革以来分位点42%,PB分位数14%,全A估值PE分位数46%,PB分位数14%,处于历史中性偏低,科创50PE分位数97%,PB分位数40%。

短期资金:偏多 上周短期资金小幅流出,结构上两融杠杆资金开始转向流入,偏股型基金发行维持活跃,ETF小幅流出,产业股东减持增加,公司回购稳定。陆股通指数成交占比处于低位,恒生AH股溢价指数稳定,外资比较稳定。

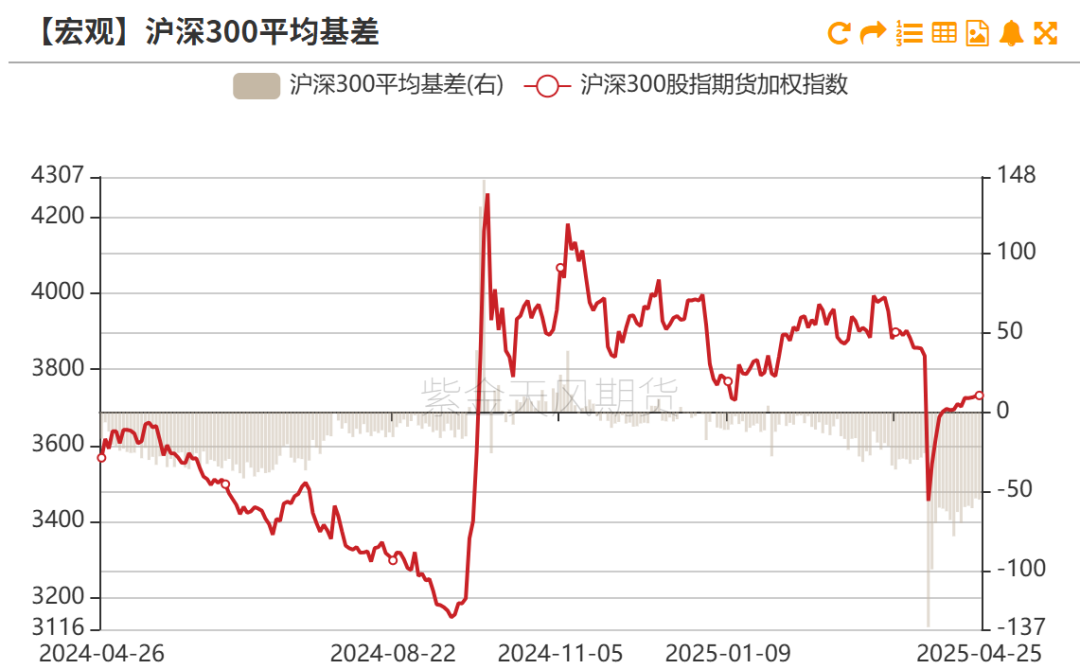

股指期货:偏多 股指期货方面前十会员净空单方面整体稳定,保值盘处于低位,而IC和IM年贴水率超过10%。

大类资产:中性 特朗普表态无意解雇鲍威尔,美十年期国债利率、实际利率高位震荡,而美元短期企稳。美股短期企稳,SP500市盈率三十年分位数81%。贸易加权人民币汇率指数大幅下跌,人民币兑美元低位震荡。

上周十年期国债期货价格高位震荡回落,中证商品指数大跌后企稳,黄金历史高位出现剧烈震荡,聚酯、建材、钢铁板块反弹,油脂、饲料、贵金属下跌。有色板块平稳。

行业板块:中性 上周市场行业表现上汽车与零配件、硬件、电力新能源小幅领涨,消费者服务、电信、日常消费指数领跌。上周A股传统行业公用事业、房地产板块显著上升,工业回落,材料维持高位,金融、能源继续低迷。新经济行业成交占比中信息技术低位震荡,日常消费、可选消费成交占比稳定,医疗保健板块回升,电力新能源成交占比历史低位回升。

经济数据:中性 中国前三季度工业企业营收与营收增速都小幅回升,库存也小幅增加,利润率低于去年同期。

政策:偏多 特朗普再度屈从市场压力,表态没有意愿解雇美联储主席鲍威尔。中国中央政治局会议召开,增量政策仍在储备当中。

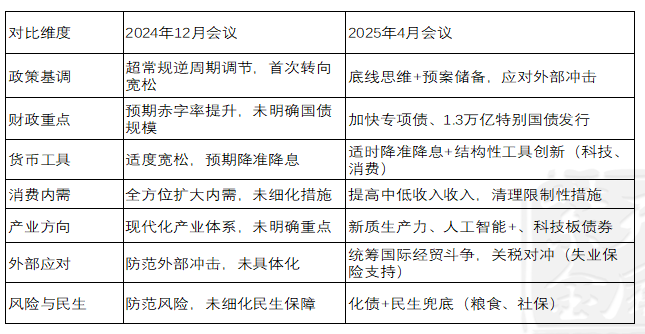

2025年4月政治局工作会议要点总结

2025年4月25日召开的中央政治局会议聚焦当前经济形势与政策应对,核心围绕“统筹国内经济工作与国际经贸斗争”展开,具体要点如下:

1、应对外部冲击的顶层设计

会议将美国实施的“超高水平对等关税”定性为“外部环境急剧变化”,明确采取“坚决反制措施”,同时强调通过“坚定不移办好自己的事”稳住宏观经济,并联合国际力量维护多边主义。这一表态显示中国在贸易摩擦中坚持“斗争与开放并行”的策略,预计中美经贸谈判年中可能重启,关税存在大幅下调空间。

2、超常规逆周期调节加码

会议提出“加强超常规逆周期调节”,较2024年12月会议的“前瞻性部署”更进一步,要求政策力度“打破常规”。具体措施包括加快地方政府专项债、超长期特别国债的发行使用,并计划将全年11.9万亿政府债券发行节奏前移,以提振二季度内需。货币政策方面,除延续“适时降准降息”表述外,新增“创设结构性货币政策工具”和“设立新型政策性金融工具”,重点支持科技创新、消费扩容及外贸稳定。

3、投资与消费双向发力

基建与城市更新:会议明确“两重”建设(重大战略项目、重大民生工程)和城市更新行动为投资重点,要求“加力实施”城中村改造,并提出“扩围提质两新政策”(新基建、新型城镇化)。

消费提振:首次提出“服务消费与养老再贷款”,旨在通过定向信贷工具支持餐饮、文旅、教育等服务领域,同时要求清理消费限制性措施,扩大以旧换新政策覆盖面。”

4、资本市场与产业升级联动

会议强调“稳定+活跃”资本市场目标,提出创新债券市场“科技板”,并加快实施“人工智能+”行动,培育新质生产力。这与“设立科技型结构性工具”形成呼应,显示政策对科技创新的全链条支持。”

政治局工作会议对比

工业企业营收利润增速

指数与行业估值表

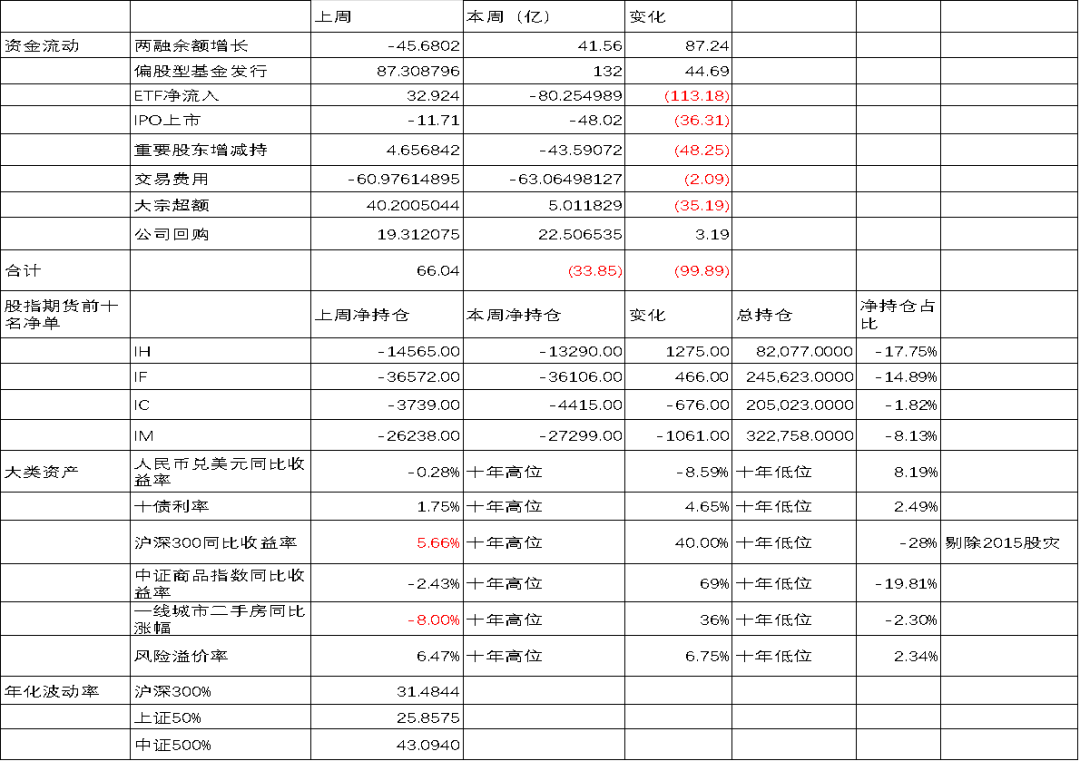

周度市场综合数据监测

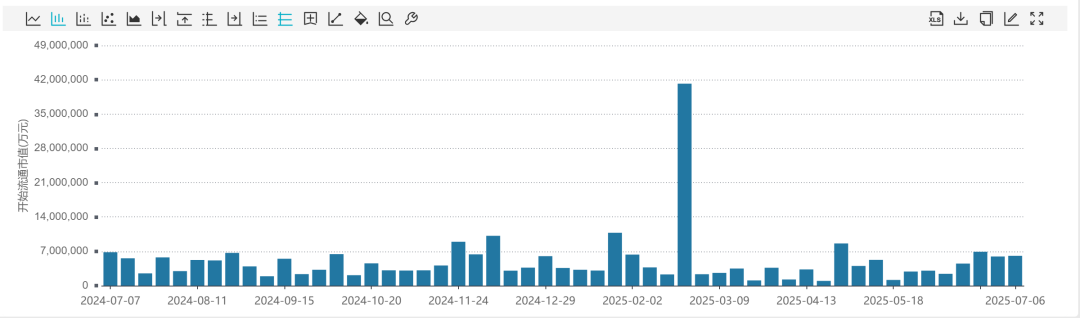

上周短期资金小幅流出,结构上两融杠杆资金开始转向流入,偏股型基金发行维持活跃,ETF小幅流出,产业股东减持增加,公司回购稳定。

陆股通指数成交占比处于低位,恒生AH股溢价指数稳定,外资比较稳定。

股指期货方面前十会员净空单方面整体稳定,保值盘处于低位,而IC和IM年贴水率超过10%。

股指期货基差概览

数据来源:IH净空单与基差变化

IH前十会员净单占比显著下降,平均基差小幅贴水,保值盘下降。

数据来源:紫金天风期货

IF基差与净空单变化

IF前十名会员净空单占比下降,平均基差贴水较高,保值盘中性。

数据来源:紫金天风期货

IC净空单与基差变化

IC前十会员净空占比大幅回落,平均基差贴水较深,保值盘较低。

数据来源:紫金天风期货

IM净空单与基差变化

IM前十会员净空单占比下降,平均基差贴水扩大到低位,保值盘较低。

数据来源:紫金天风期货

周度流动资金合计图

累计资金流向(除陆股通外)

陆股通指数、成交金额对比全A

恒生溢价指数

十年期国债利率1.65%,十年风险溢价率分位数95%,股市性价比较高。

恒生指数

10年期美债利率4.29%,恒生指数以中美10年期国债平均收益率计算风险溢价率中性。

沪深300估值

沪深300PE十年分位点43%,PB分位点14%,处于中低位。

上证50PE十年以来分位点65%,PB分位点34%,处于历史中低位。

中证500PE注册制改革以来PE分位点62%,PB分位数26%,处于中位。

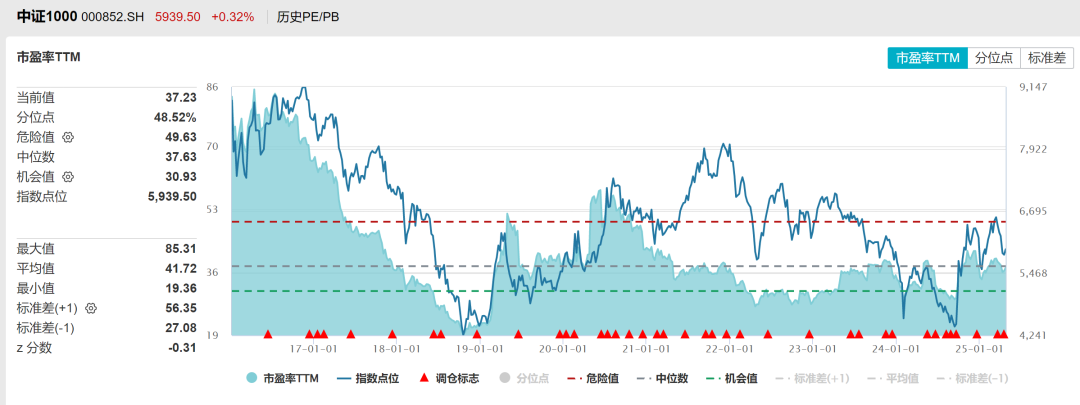

中证1000PE注册制改革以来分位点48%,PB分位数14%,估值中低位。

全A估值

全A注册制以来估值PE分位数51%,PB分位数15%,处于中低位的水平。

科创50

科创50注册制以来估值PE分位数97%,PB分位数68%,处于中高位的水平。

创业板

创业板指注册制以来估值PE分位数11%,PB分位数10%,处于低位的水平。

全球资产定价中枢的美国十年期国债

特朗普表态无意解雇鲍威尔,美十年期国债利率、实际利率高位震荡,而美元短期企稳。

美股表现与估值

美股短期企稳,SP500市盈率三十年分位数81%。

货币债券市场利率

货币市场7天shibor利率、十年期国债利率和三个月shibor利率全面下行,市场资金宽松。

人民币汇率

贸易加权人民币汇率指数大幅下跌,人民币兑美元低位震荡。

中美利差与股指

中美十年期国债利差回升。

股债商轮动

上周十年期国债期货价格高位震荡回落,中证商品指数大跌后企稳,黄金历史高位出现剧烈震荡,聚酯、建材、钢铁板块反弹,油脂、饲料、贵金属下跌。有色板块平稳。

中证500、沪深300、上证50比价

中证1000与沪深300的比值回落到中性,上证50与沪深300比值偏高。

中证1000波动率指数VIX

中证1000波动率VIX处于历史高位。

换手率

全A指数换手率回升。

修正主动买盘

股指修正买盘回落,买卖盘均衡。

大宗交易成交额

五日大宗交易成交额48亿,活跃度较低。

两融余额与交易占比

两融余额周度流入41亿,融资交易占比中性.

数据来源:ETF份额

股票型ETF份额流出80亿。

新成立偏股基金规模

新成立偏股基金发行规模上周增132亿,股票基金市场发行较活跃。

数据来源:IPO上市规模

IPO小幅回升,周度上市金额48亿,IPO过会融资9亿,IPO处于半封禁状态。

重要股东增减持规模

上周产业资本减持43亿。

周度限售股解禁规模

2025年5月解禁压力不大。

上市公司回购

上市公司周度回购增加22亿。

行业变化

上周市场行业表现上汽车与零配件、硬件、电力新能源小幅领涨,消费者服务、电信、日常消费指数领跌。

传统行业成交占比

上周A股传统行业公用事业、房地产板块显著上升,工业回落,材料维持高位,金融、能源继续低迷。

新经济行业成交占比

新经济行业成交占比中信息技术低位震荡,日常消费、可选a消费成交占比回升,医疗保健板块回落,电力新能源成交占比降到历史低位。